“双王”再战锂矿,特斯拉横插一脚!

“得资源者得天下”,作为未来很长一段时间内新能源汽车蓬勃发展所必需的上游原材料,全球锂电池上下游企业、主机厂纷纷加大投资布局,开启“圈”锂模式,甚至全球各国也逐渐将锂、镍等资源上调为国家战略资源。

在此背景之下,全球对于锂矿资源的布局争夺持续升温。近日,“宁王”宁德时代锂矿项目迎来喜人消息,“锂王”赣锋锂业则稍显忧愁。同时,更有全球新能源车企领头羊特斯拉横插一脚!

宁德时代8.65亿竞得宜春锂矿探矿权

今日早间,宁德时代官方宣布,控股子公司宜春时代新能源矿业有限公司于4月20日以8.65亿元整的报价成功竞得江西省宜丰县圳口里-奉新县枧下窝矿区陶瓷土(含锂)探矿权。

图源:江西省公共资源电子交易平台

该矿探矿权面积6.44平方公里,推断瓷石矿资源量96025.1万吨,伴生锂金属氧化物量265.678万吨,出让年限为5年。

据了解,鉴于本次探矿权出让是为了推动江西锂电新能源产业聚群发展,竞得人或实际控制人需在竞得探矿权的同时,与宜春市人民政府签订承诺,一年内在宜春市域范围内完成投资不低于200亿元的锂电新能源上下游产业。

而去年9月,宁德时代就与宜春市政府签署合作协议,宣布拟投资135亿元投资建设新型锂电池生产制造基地(宜春)项目。

事实上,宁德时代在宜春谋划的是产业闭环生态体系。除了电池生产基地和矿业布局之外,其还规划了电池原材料产能的建设,自去年开始,宁德时代通过投资入股等方式吸纳锂电材料公司在宜春新建项目。今年1月,宁德时代在宜春最新投资成立了3家合资公司,开展碳酸锂产能项目建设。

维科网锂电注意到,今年2月,宁德时代早透露其在锂资源方面的布局模式,即通过长协、投资合作、回收利用、自行开采等方式保障锂资源供应。

事实上,这也是宁德时代2022年迄今围绕上游原材料布局的主要着重点。

锂矿资源方面,除了最新竟得的宜春锂矿资源探矿权之外,2月14日,宁德时代宣布,子公司四川时代新能源资源有限公司与多个合作方签订合资协议。根据协议,各方将在符合国家战略性矿产安全保障前提下开展全方位合作,加快四川省锂矿资源勘查开发,增加锂资源供给,促进新能源全产业链协同发展。

镍资源方面,4月15日,宁德时代发布公告称,控股子公司广东邦普下属公司普勤时代拟与合作方ANTAM、IBI在印度尼西亚投资建设动力电池产业链项目,目前项目已确定的投资总金额不超过59.68亿美元(约合人民币380亿元)或等值币种。建设周期预计为5年(2022年-2026年)

赣锋锂业墨西哥锂矿项目或受当地政策波及

4月19日,墨西哥参议院通过了由总统AMLO提出的法案,要求向国有企业在锂矿开采的地位上优先于私人投资。该法案得到了87票赞成,20票反对,16票弃权。投票后还将对一些条款进行辩论,辩论结束后,将提交总统签署成为法律。

若该提案最终通过,石油和锂将被墨西哥列入国家战略资源。

总统AMLO表示,锂作为新能源汽车电池的组成部分,正在变得越来越重要,墨西哥将审查所有锂(开采)授权合同。墨西哥前几届政府已授出8张锂勘探许可证,总统表示,如果它们满足某些要求,将被允许继续经营,但他怀疑大多数公司是否会继续有资格。

其中包括赣锋锂业收购的Bacanora Lithium Plc公司。

2021年2月6日,赣锋锂业公告称,同意全资子公司上海赣锋以不超过2400万英镑增持Bacanor公司。

5月,赣锋锂业宣布上海赣锋拟以不高于1.9亿英镑对Bacanora公司进行要约收购,以实现完全控制Sonora锂黏土提锂项目(上海赣锋与Bacanora各持有50%股权)。该项目总锂资源量为约合882万吨LCE,是目前全球最大的锂资源项目之一。

12月,赣锋锂业称这项要约收购已获墨西哥政府批准,政府目前正在审查该项目是否已获得必要的运营许可,以及是否与当地社区进行了协商。

现在看来,赣锋锂业的Sonora锂黏土提锂项目或受到墨西哥政府最新法案的波及,也从侧面反映出各国政府对锂矿控制权日益加强。

特斯拉横插一脚

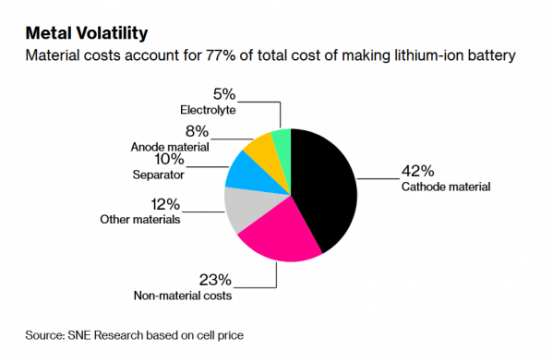

根据SNE Research的分析,电池价格占电动汽车价格的30%-40%,而材料成本占电池总成本的77%。

锂电池成本分析(图源/SNE Research)

对于锂、镍资源的“觊觎”,特斯拉CEO马斯克从未掩饰过。在不到一周的时间内,马斯克已经两度公开“暗示”将加大对锂矿开采的投资。

上周六,马斯克还只是发表推文称,特斯拉可能不得不进入大规模采矿和精炼的领域,否则成本将大幅度提高。

今天(4月21日),马斯克则是直接在2022年Q1财报电话会议上公开呼吁加大对锂矿开采的投资,以填补由于电动汽车的普及而造成的巨大供需缺口。

马斯克表示,电池生产,更确切地说,锂是全球电动汽车普及的“根本限制因素”。“我们认为,我们需要在这方面帮助这个行业”。言外之意就是特斯拉要深入上游锂矿资源了!

而作为全球新能源车企领头羊,特斯拉对于供应链的管理无疑是最广泛、最成功的车企之一,目前其已与多家锂矿企业签署供应协议。

在锂盐、锂辉矿石方面,自2018年至2022年3月,特斯拉先后与赣锋锂业、雅化集团、Piedmont Lithium、Core Lithium、Liontown Resource等锂盐和锂矿企业签署了为期3到5年的供货协议,为其供应氢氧化锂和锂辉石精矿。

在镍资源方面,马斯克早已言明要“囤镍”,行动上也是一贯快、狠、准的行事风格。2021年以来,特斯拉相继与澳大利亚矿业巨头必和必拓、法属新喀里多尼亚矿业公司Prony Resources、巴西淡水河谷、加拿大矿业公司Giga Metals、美国矿商Talon Metals等多家矿业公司签署了多份镍精矿长期供货协议。

现在,马斯克又频繁抱怨锂资源供应问题,很难不让市场猜测其是否会推动特斯拉收购矿业公司。

总结

不难看出,全球锂资源争夺态势正加速升级,除锂业公司之外,动力电池厂商、主机厂、大宗商品贸易商等企业延伸布局触角,加入“抢”锂大战。

未来,中国、西澳、印尼、南美锂三角等全球锂资源主要供给地将成为争夺比拼的重点地区。

图片新闻

最新活动更多

-

6月13日立即参评>> 【评选启动】维科杯·OFweek(第四届)2025汽车行业年度评选

-

即日-6.30免费下载>> 西门子数字化工业软件电池新国标合规方案

-

7.30-8.1火热报名中>> 全数会2025(第六届)机器人及智能工厂展

-

7.30-8.1预约参观>> 2025WAIE-光伏储能应用大会暨展览会

-

7月31日免费预约>> OFweek 2025具身机器人动力电池技术应用大会

-

免费参会立即报名>> 7月30日- 8月1日 2025全数会工业芯片与传感仪表展

-

10 又一锂电池大订单落地!

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论