五千亿的宁德时代,仍然被低估?

各种质疑声音不断,身价却暴涨近十倍。二级市场到底看中宁德时代什么?

10月9日,A股十月开市第一日,宁德时代股价跳涨7.49%,收盘价224.87元,市值5238亿元,创历史新高。

与之形成鲜明对比的是,过去一段时间,各界对宁德时代产生了诸多质疑。

上半年,搭载宁德时代NCM811电池的广汽新能源车型,在两个月内连续三次起火。这引发了业内对811电池技术路线与成熟度的大讨论,甚至有宁德时代将放弃811电池的传言流出;

讨论声还未停止,宁德时代稳坐三年的全球动力电池宝座,被迫易主韩国LG化学。

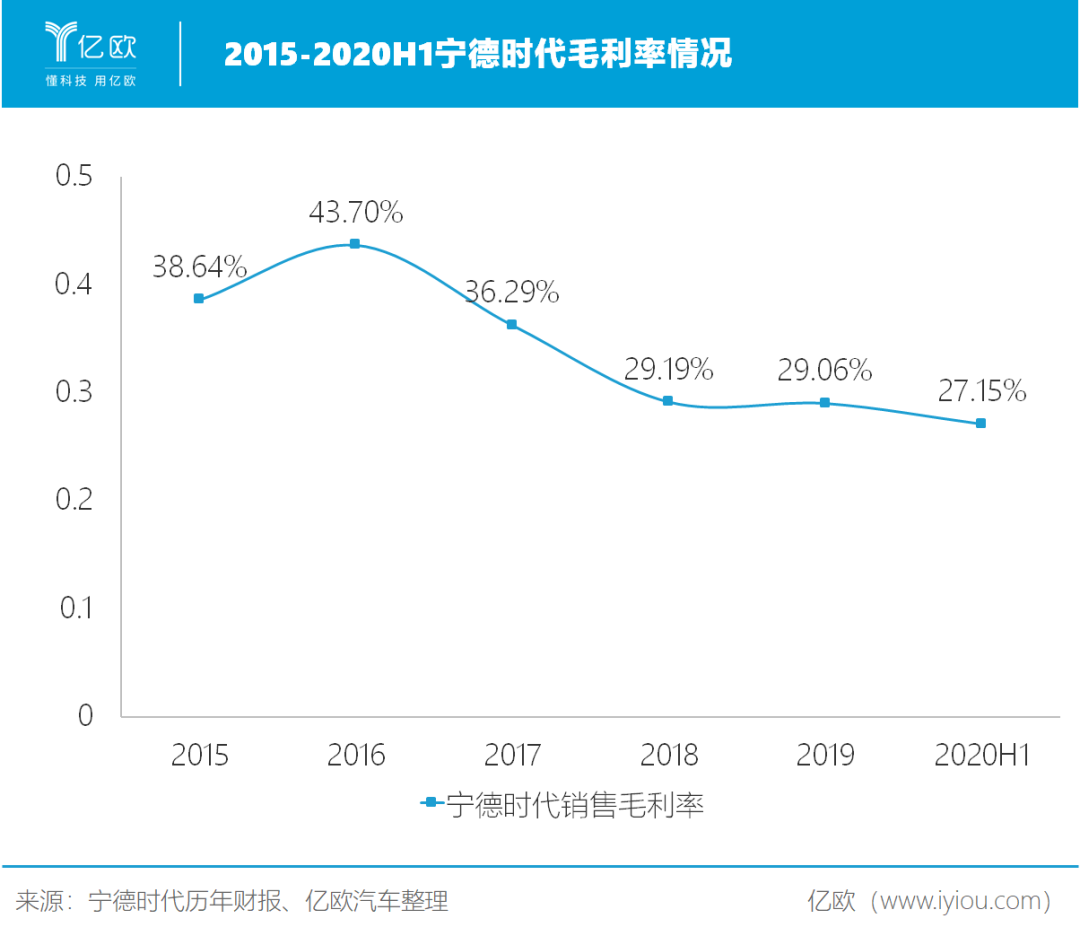

坏消息还不止于此。宁德时代半年报显示,今年上半年,公司营收和净利润都同比下降超过7%,毛利率降幅2.64%。相比2017年,宁德时代今年上半年的毛利率已经跌去10.34个百分点。

受各种负面消息影响,宁德时代股价一度大跌。但短短几个月之后,其却再度大涨,成为首只市值突破5000亿元的创业板股票。

登陆创业板两年,宁德时代身边各种质疑声音不断,其身价却已暴涨近十倍。二级市场到底看中宁德时代什么?

“乘”上特斯拉“东风”

一边是全球新能源销量最高的车企,一边是中国最大的动力电池巨头。这种体量的合作,自然会形成巨大的想象空间。

2月3日,宁德时代宣布将向特斯拉供应锂离子动力电池产品。消息一出,宁德时代市值直冲3000亿元。

自此,宁德时代集齐了包括特斯拉、戴姆勒、宝马、大众、丰田、本田、现代等几乎所有全球头部车企。

作为当今销量最高的新能源车企,特斯拉为宁德时代带来的利好显而易见。2020年上半年,全球电动汽车销量为95万辆,特斯拉占了近两成。乘联会数据显示,国产化后的特斯拉在中国市场共交付超过4万辆电动车,是销量排名第二的比亚迪秦EV的两倍有余。

今年上半年,LG化学之所以能抢了宁德时代动力电池宝座,便是得益于特斯拉的高销量。动力电池应用分会数据显示,LG化学上半年在华2.49GWh的动力电池装机量,几乎全部供给Model 3,其去年同期仅为5.55MWh。

下半年开始,这块“肥肉”便将归属宁德时代。《财新》报道称,此次合作双方初步约定的供货量不少于特斯拉上海超级工厂(一期)规划产能的40%。有媒体估算,按照信达证券预测的上海工厂一期每年25万辆的产能、Model 3单车带电量60KWh/辆的数据测算,特斯拉每年对动力电池的需求将提升至约15GWh,这将为宁德时代带来出货量20%的预期增长。

在今年7月开始为特斯拉供货后,宁德时代在8月份超过LG,重新登顶动力电池出货量第一宝座。而10月初,特斯拉宣布国产Model 3标准续航升级版补贴后24.99万元的降价消息,也在一定程度上刺激了宁德时代的股价。此次Model 3降价的根源便是供应链的本地化,以及新装载宁德时代磷酸铁锂(LFP)电池。

25万元以下的Model 3将更受中国消费者欢迎,而2021年国产化的Model Y,也将带动宁德时代装机量的进一步上涨。

坚挺的车企朋友圈

特斯拉之外,戴姆勒、宝马、大众、通用、本田、丰田、沃尔沃、PSA等跨国巨头均为宁德时代的合作伙伴。

在最大的新能源汽车市场中国,本土车企更依赖宁德时代。2015年,工信部推出动力电池“白名单”,国内新能源车企只有采用“白名单”中企业的电池才能获得补贴,而进入“白名单”中的清一色都是国产动力电池企业。

借此,宁德时代飞速成长为全球最大的动力电池企业,其打造了包括上汽、广汽、吉利、东风、一汽、蔚来、威马等主流传统车企和新造车企在内的“国内车企朋友圈”。

2019年,包括华晨宝马、宇通客车、中通客车、厦门金旅、北汽、中车集团、吉利在内的各个车企,宁德时代电池的装机比例都在90%以上。

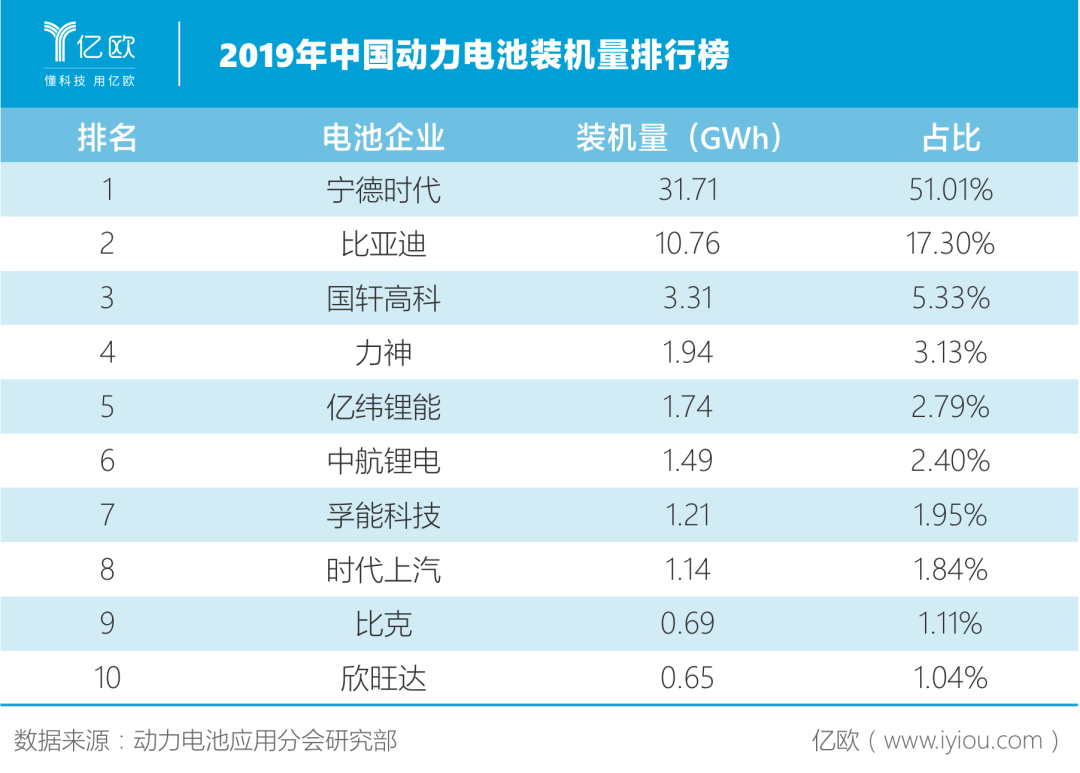

虽然工信部在2019年取消了“白名单”,但外资企业依旧很难撬动宁德时代的市场。动力电池应用分会研究部数据显示,2019年宁德时代在华的动力电池装机量为31.71GWh,分走了当年总装机量的半壁江山。

位居第二位的比亚迪占比仅为17.3%,第三名国轩高科的占比则是个位数。国内动力电池领域的马太效应越来越明显。

拥有庞大朋友圈的宁德时代,对单一客户的依赖程度正变得越来越低。但对于国内车企来说,想要进军新能源领域,宁德时代都是其绕不开的关键一环。有业内人士称,国内动力电池市场竞争不够充分,宁德时代独掌话语权与定价权,“国内车企都认他。”

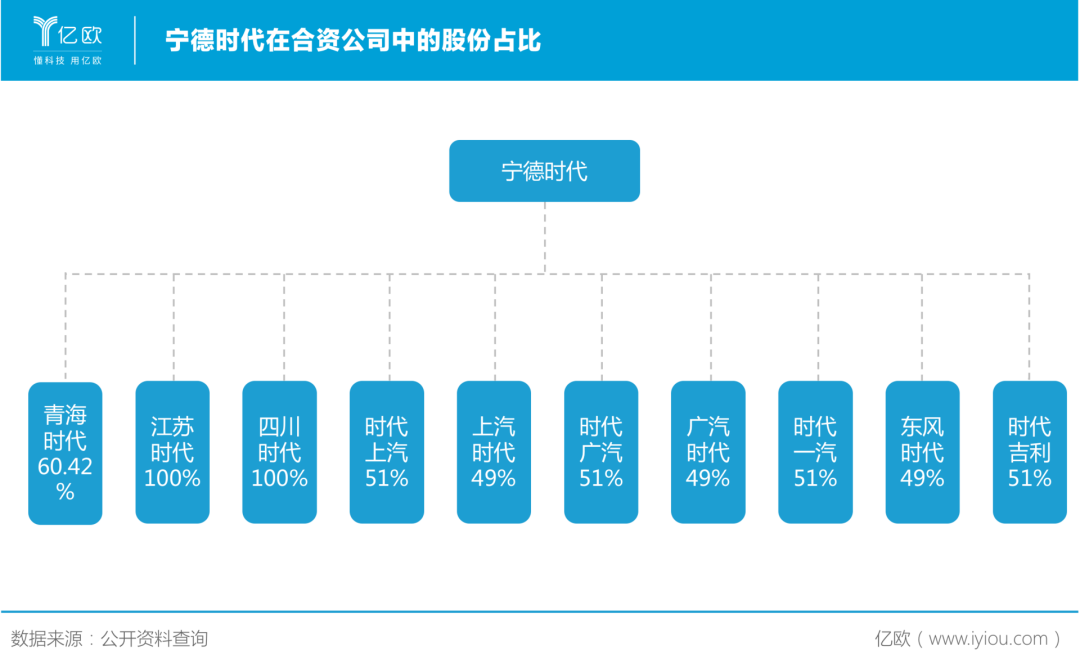

目前,一汽、广汽、东风、吉利、上汽等多家车企采用与宁德时代成立合资公司的方式进行合作。其中,宁德时代在与一汽、吉利成立的合资公司中,占股51%,拥有控股权。

“合资后双方深度绑定,宁德时代掌握资源,决定如何分配供货,”乘联会秘书长崔东树曾对此评论道,“拥有控制权,也有稳定销路。”

于车企而言,与全球最大的动力电池企业合作,本身就是一种背书。最重要的是,宁德时代供货多年,其产品稳定性与成品率都有保障。

长远来看,国内车企也希望掌握动力电池这项核心技术,除了电池业务起家的比亚迪,长城、吉利等本土车企都试图研发自己的动力电池。

动力电池的技术、成本和效率,每一项都是传统车企自研之路上的“拦路虎”。“至少从现在来看,自己造电池是费心费力还不讨好,即便聘请外籍专家,也很难达到日韩水平,一致性和成品率都有较大差距,”一位新能源领域的技术人士表示,“国内主机厂还是比较重视匹配,而不是某一零部件的开发,所以大多数都和宁德时代成立合资公司了。”

加码产业链

保住已有客户外,宁德时代还在大力加码产业链上下游。

今年8月11日,宁德时代发布公告称,公司拟围绕主业,以证券投资方式对境内外产业链上下游优质上市企业进行投资,投资总额不超过190.67 亿元。

面对市场对其估值过高的质疑,宁德时代选择主动出击,试图通过此次投资,补足产业链上配套设施不完善、关键资源供应不足等短板,加强产业链合作及协同,提高资源利用效率。

宁德时代投资的首单便是其最大的设备供应商先导智能,后者是锂电设备龙头。9月14日,宁德时代以25亿元全额认购先导智能定增。发行完成后,宁德时代持有先导智能7.29%的股份,成为其第二大股东。或是受此消息利好,近一个月先导智能股价从45.1升至52.88(截至10月9日收盘价格)。

此前,宁德时代连续三年下滑的动力电池系统毛利率,也引发市场看衰。2017年,其毛利率为35.25%,同比下降9.59%。随后两年,该数字再次下滑1.15%和5.65%。今年上半年,主营业务动力电池系统的毛利率继续下降了2.38%。

对此,宁德时代解释称销售单价和单位成本变动对毛利率造成影响,公司将通过深度的产业链合作降低材料和设备成本。

投资先导智能,便是宁德时代“挽救毛利”的第一步。财报显示,从2017年至2019年,宁德时代的直接材料占营业成本的比重下降了2.4%。这背后,电池制造设备涨价或许是其营业成本上升的重要因素。

与宁德时代相反,2019年,先导智能锂电池设备的毛利率为39.46%,略微高于2017年和2019年。此次战略投资后,作为第二大股东的宁德时代,或许能进一步降低设备的采购成本,以提高毛利。

另一方面来讲,动力电池企业早期吃了新能源汽车补贴政策的红利,因而维持较高毛利率。随着补贴退坡、电池产能快速提升、竞争加剧、采购价格等影响,其毛利率开始下降。但这种下降更像是“回归常态”,即便按照27%左右的毛利率审视,也属于制造业中的较高水准。

实际上,不只宁德时代,国轩高科、力神等多家动力电池企业的毛利率普遍处于下滑状态。

布局企业之外,宁德时代还与四川政府达成合作,将在宜宾等地布局生产和研发基地,构建锂电全产业链体系。截至目前,宁德时代已在宜宾签约投资四川时代、时代吉利、天宜锂业三个锂电产业项目,在新能源汽车、先进储能、移动互联能源管理等领域展开合作。

对于手握重金的宁德时代来说,先导智能和宜宾只是其投资起点,未来其将进一步加强产业链上下游的布局。

结语

自2011年从新能源科技集团(ATL)动力电池分部独立出来,宁德时代用不到十年的时间超越松下、LG化学、三星SDI等日韩老牌企业,问鼎全球动力电池桂冠。

这个来自福建闽东小城的公司,在中国这片全球最大汽车市场中肆意生长。借着新能源的飞速发展、政策的扶持,得以从偏僻小镇走向世界,成长为千亿市值的独角兽企业。

新能源电动汽车的发展离不开电池,宁德时代的发展,也离不开行业蓬勃发展的大势。

而现在,政策东风再次刮向新能源汽车产业链。10月9日,国务院常务会议通过《新能源汽车产业发展规划》专门强调,要加大动力电池的开发创新。

图片新闻

最新活动更多

-

6月13日立即参评>> 【评选启动】维科杯·OFweek(第四届)2025汽车行业年度评选

-

即日-6.30免费下载>> 西门子数字化工业软件电池新国标合规方案

-

7.30-8.1火热报名中>> 全数会2025(第六届)机器人及智能工厂展

-

7.30-8.1预约参观>> 2025WAIE-光伏储能应用大会暨展览会

-

7月31日免费预约>> OFweek 2025具身机器人动力电池技术应用大会

-

免费参会立即报名>> 7月30日- 8月1日 2025全数会工业芯片与传感仪表展

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论