磷酸铁锂重新得到市场青睐,市占率走势出现反转!

每周一谈

1.每周一谈:电动车销量超预期 高景气延续至2021

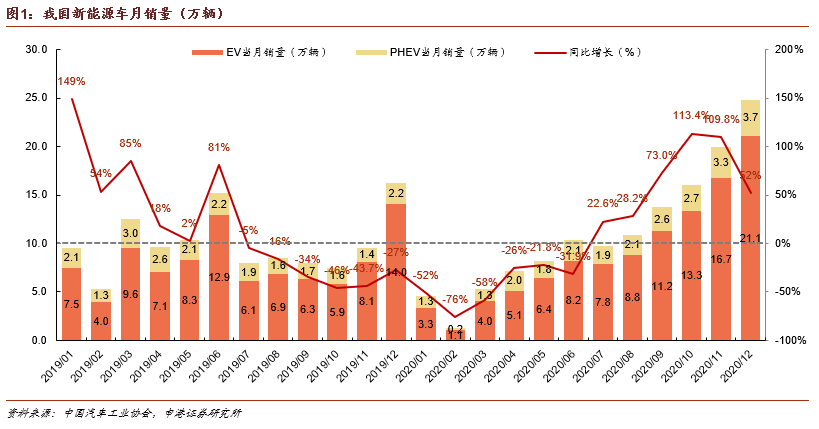

2020下半年新能源车市场持续高增,全年销量超行业预期。2020年国内新能源车产销分别完成136.6万辆和136.7万辆,同比分别增长7.5%、10.9%,超市场预期。主要原因在于下半年多款热销车型相继投放,刺激市场需求,行业快速复苏。7月增速同比转正后,销量逐月不断攀高,12月销量24.8万辆,创造历史单月销量最高记录。新能源车已正式步入高景气的快速发展通道。

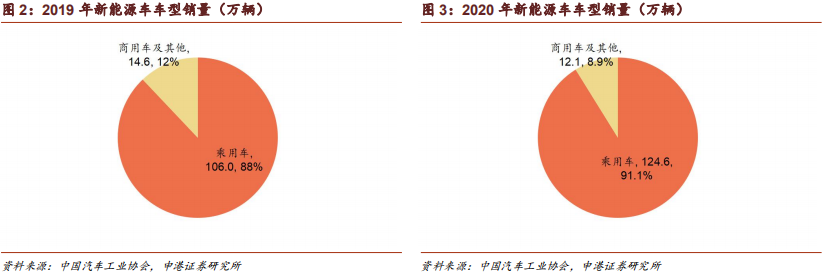

乘用车是2020年新能源车销量增长的主力。2020年乘用车销量124.6万辆,同比增长17.5%,占全部新能源车销量比例为91.1%,同比增加3.2 pct。其中国产特斯拉Model 3和五菱宏光mini两款新车型分别累计完成销量13.7万辆、11.3万辆,位居前两位,比亚迪秦、汉两款车型销量分别为4.1万辆、2.9万辆,成绩不俗。

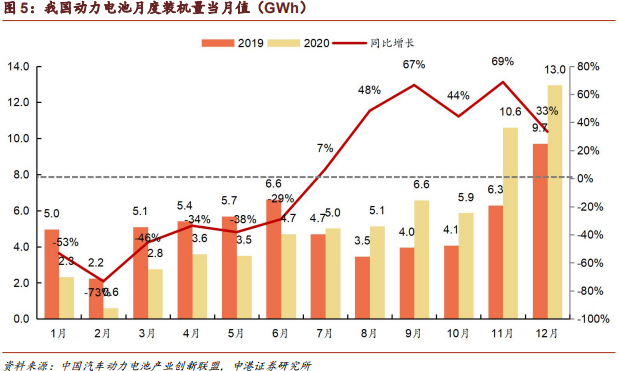

动力电池产量与去年基本持平,磷酸铁锂增量显著。2020年我国动力电池完成产量83.4GWh,同比下降2.3%,其中三元电池产量48.5GWh,同比下降12%,占比58.1%,磷酸铁锂电池产量34.6GWh,同比增长24.7%,占比41.4%。

进入下半年后,动力电池产量及装机量同比增速转正。2020年我国动力电池装机量完成63.6GWh,同比增长2.3%,其中三元电池装机38.8GWh,同比下降0.3%,占比61%,磷酸铁锂装机24.2GWh,同比增长20.6%,占比38%。

纵观全年动力电池市场呈现前低后高的走势。上半年受疫情影响,终端装机需求低迷,电池厂开工率不足,动力电池产销有所下降。下半年随着以乘用车为主力的装机需求的恢复,热销车型进一步拉动ToC端消费,动力电池装机增速同比转正,并持续位于高增长状态。

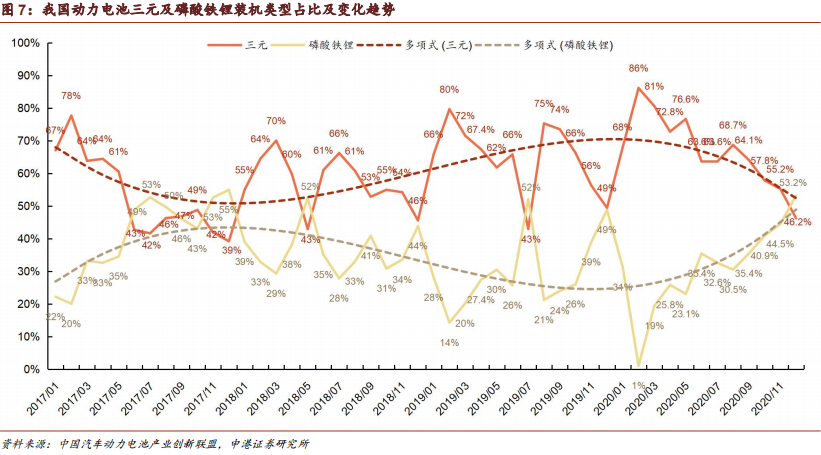

磷酸铁锂凭借成本和安全性优势重新得到市场青睐,市占率走势出现反转。多年以来三元和磷酸铁锂作为动力电池两大主流正极材料路线,两者市占率走势出现过两次转折。

补贴时代对于长续航、高带电量的政策倾斜,以及需求端对于高续航里程的偏好,使得2017年之后三元电池技术日趋成熟,其高能量密度特性被市场所重视,三元动力电池在乘用车领域的渗透率逐渐提高,各车型总装机占比由2017年的44.6%提升至2019年的62.4%。同时磷酸铁锂在乘用车市场大幅萎缩,而凭借成本优势,主要应用于在客车及专用车市场。

自2019下半年起,新能源车行业进入补贴逐渐退坡的“后补贴时代”,磷酸铁锂的成本优势重新得到乘用车市场的青睐。随着技术进步带来的能量密度提升,以及模组集成技术的创新,磷酸铁锂电动车的续航里程显著提高。比亚迪刀片电池和宁德时代的CTP技术已得到市场认可,日前国轩高科亦发布210Wh/kg磷酸铁锂软包电芯和JTM集成两项创新技术。2020下半年国产特斯拉Model 3、比亚迪汉等优质磷酸铁锂车型陆续交付,推高磷酸铁锂渗透率,2021年磷酸铁锂在乘用车的领域将更加广泛。

2020年动力电池企业依然呈现一霸一超多强的格局:1)宁德时代装机31.8GWh,同比减少2.1%,市占率50%,同比下降2pct,继续以绝对领先优势位列行业首位。2)比亚迪装机9.5GWh,同比减少11.9%,市占率14.9%,同比下降2.4pct。3)得益于国产特斯拉的可观销量,LG化学装机4.1GWh,市占率6.4%,日前LG化学已将其电池业务剥离成立新公司LG新能源,并计划独立上市。4)中航锂电以3.6GWh装机量、同比增长156.9%成为2020年动力电池行业的一匹黑马,市占率5.6%,位列第四,国轩高科、松下、亿纬锂能等紧随其后。

目前我国动力电池企业仍主要面向国内市场。2020年宁德时代全球装机34GWh,国内占比高达93.5%,比亚迪、中航锂电、国轩高科等全球装机位列TOP10的企业,亦是几乎全部供给国内装机。随着宁德时代、亿纬锂能等进入欧洲车企供应链,并规划在欧建厂,我国动力电池企业在海外市场的占比将逐渐提升。

目前我国新能源车行业已基本脱离补贴驱动的约束,To C端紧凑型轿车+中高端性价比乘用车型成为新的销量增长驱动力。2021年1月1日国产特斯拉Model Y宣布降价30%,鲶鱼效应下进一步推高未来销量预期。我们预计2021年我国新能源车销量将达190~210万辆,对应锂电池需求约95~105GWh,同比增长50+%。推荐关注动力电池龙头宁德时代、以磷酸铁锂见长的第二梯队优质企业亿纬锂能、国轩高科。

投资摘要

1

市场回顾

截止1月15日收盘,本周电力设备及新能源板块下跌5.5%,相对沪深300指数下跌4.82pct,本周在中信30个板块中位列第27位,总体表现位于下游。从估值来看,当前行业整体58.85倍水平,处于历史高位。

子板块涨跌幅:储能(-7.27%),太阳能(-6.71%),锂电池(-5.86%),风电(-3.86%),输变电设备(-1.3%),配电设备(-1.06%),核电(+4.68%)。

股价涨幅前五名:川仪股份、宝光股份、日月股份、横店东磁、大烨智能。

股价跌幅前五名:三超新材、赢合科技、圣阳股份、京运通、禾望电气。

2

行业热点

新能源车:2020年新能源车销量136.7万辆,同比增长10.9%。

新能源车:2020年动力电池装机63.6GWh,磷酸铁锂电池主要驱动力。

3

投资策略

新能源车:国务院印发《新能源汽车产业发展规划(2021-2035年)》,2025年EV乘用车平均电耗降至12kWh/百km,新能源车市占率20%,推动汽车产业电动化转型。锂电池产业链价格:锂电池价格稳定,上游材料普遍上涨,其中碳酸锂(+10.5%~13%)、三元前驱体(+5.2%)涨幅较大,正极材料NCM523(+5.7%)、LFP(+5.7%),其余价格稳定。看好三元高镍化及锂电全球化趋势,推荐关注宁德时代、当升科技、璞泰来、恩捷股份、欣旺达。

光伏:工信部发布最新征求意见稿,光伏玻璃可不受产能置换限制,但窑炉建设周期较长,短期玻璃供给依旧吃紧。本周光伏产业链价格:硅料价格稳定;进口硅片价格除多晶(-1.7%)外均有上涨(+1.4%~1.7%);M6、M10和M12电池片(-1.1%~-3.8%);国产182、210组件(-1.18%)。看好疫情结束后行业集中度提高、龙头抗风险能力凸显趋势,推荐单晶硅料和PERC电池片龙头通威股份、单晶硅片龙头隆基股份。

风电:国家电网预计2020年风电装机有望突破30GW。新时代西部大开发政策下,西部可再生能源就地消纳及外送通道建设得到重点支持。我们看好风机制造商龙头金风科技、风塔龙头天顺风能、风机叶片龙头中材科技。

电网投资:特高压将成为电网投资重要方向,计划2020年投资1811亿,确保年内建成“3交1直”工程。电网投资逆周期属性已被市场重视,发展空间极大。我们看好电网自动化龙头国电南瑞、电网信息化龙头国网信通。

4

投资组合

隆基股份,宁德时代,国电南瑞,璞泰来,中材科技各20%。

5

风险提示

新能源汽车销量不及预期;新能源发电装机不及预期;材料价格下跌超预期;核电项目审批不达预期。

图片新闻

最新活动更多

-

6月13日立即参评>> 【评选启动】维科杯·OFweek(第四届)2025汽车行业年度评选

-

即日-6.30免费下载>> 西门子数字化工业软件电池新国标合规方案

-

7.30-8.1火热报名中>> 全数会2025(第六届)机器人及智能工厂展

-

7.30-8.1预约参观>> 2025WAIE-光伏储能应用大会暨展览会

-

7月31日免费预约>> OFweek 2025具身机器人动力电池技术应用大会

-

免费参会立即报名>> 7月30日- 8月1日 2025全数会工业芯片与传感仪表展

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论