新能源汽车续航里程要求持续提升,高镍三元正极材料迎巨大需求支撑

锂电池正极材料行业上市公司:光华科技(002741)、厦门钨业(600549)、杉杉股份(600884)、容百科技(688005)、科恒股份(300340)、当升科技(300073)、长远锂科(688779)、振华新材(688707)、德方纳米(300769)、贝特瑞(835185)、华友钴业(603799)、国轩高科(002704)等

本文核心数据:新能源汽车续航里程分布 能量密度分布 三元材料性能指标 产销量 市场份额 成本结构等

新能源汽车市场:高续航里程需求迅速增长 电池能量密度提升成必然趋势

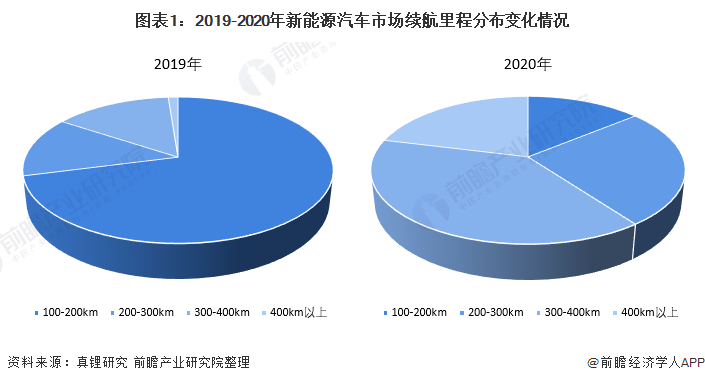

近年来,新能源汽车市场爆发式增长。随着中高端新能源车型陆续上市,续航里程成为衡量新能源汽车效能重要的参数。根据真锂研究数据,2019年-2020年期间上市的新能源汽车中国,高续航里程的车辆占比迅速提升。2019年,续航里程在200公里以下的新能源汽车占比高达71%,而2020年迅速下降至14%;而续航里程在300公里以上的新能源汽车占比由2019年的15%左右提升至2020年的60%以上,预计未来高续航里程的汽车需求将爆发式增长。

提升新能源汽车续航里程最为有效的方法之一即提高其电池系统的能量密度,而正极材料作为锂电池核心材料之一,是锂电池电化学性能的决定性因素,对电池的能量密度及安全性能起主导作用。因此,在新能源汽车高续航里程需求驱动下,锂电池能量密度的提升成为正极材料技术发展的必然趋势。

2019年,能量密度小于120Wh/kg的新能源汽车电池系统占据70%以上的市场,到2020年,锂电池系统能量密度大于120Wh/kg的新能源汽车占比达85%以上,且已有160Wh/kg的高能量密度电池系统量产上市。

锂电池新规要求:国家提升锂电池能量密度标准

2021年11月18日,工信部发布《锂离子电池行业规范条件(2021年本)》(征求意见稿)和《锂离子电池行业规范公告管理办法(2021年本)》(征求意见稿)。其中提出,引导企业减少单纯扩大产能的制造项目,加强技术创新、提高产品质量、降低生产成本,具体对锂电池产品及其相关材料的主要技术指标标准作出如下规定:

对于电池组的能量密度要求,目前三元和磷酸铁锂基本不受新规限制,但对于单体能量密度的要求,主流的磷酸铁锂电池单体能量密度还在160Wh/kg左右,相当一部分产品尚无法满足新规要求。

新规范同时对正极材料提出新的要求:磷酸铁锂比容量≥150Ah/kg;三元材料比容量≥175Ah/kg。目前,三元8系及以上高镍材料毫无疑问均达标,但三元5系及以下的量产比容量或有部分企业不达标,因此三元锂电池市场也同样面临能量密度提升的压力。

主流正极材料性能对比:三元材料具备高理论比容量

当前主流的锂电池正极材料体系主要分为钴酸锂、锰酸锂、磷酸铁锂和三元材料等多种技术路线,作为对比,比容量、循环寿命、成本及安全性等是正极材料的核心指标。

其中,三元材料的理论比容量高达280mAh/g,工作电压接近3.7V,因此三元锂电池的能量密度理论上为目前主流锂电池中最高,作为同样可达到高能量密度的钴酸锂电池因其安全性较低,目前已逐步被市场淘汰。

综合来看,理论上三元材料有较大的能量密度提升空间,在新能源汽车高续航里程需求和锂电池新规的推动下,为高端新能源汽车市场的必然选择。

三元材料市场发展现状:产销量均快速增长 市场份额有小幅下降

——三元材料产销量

2016-2020年,我国三元材料产量呈上升态势。2020年,我国三元材料产量为21万吨,同比上升6.6%。

2016-2020年,我国三元材料(NCM和NCA)销量持续上升态势。2020年,我国三元材料销量为23.6万吨,同比上升22.9%。

——三元材料市场份额:三元材料占比呈小幅下降态势

从中国锂电池正极材料出货量结构来看,2019-2021年,正极材料领域三元材料占比略微下滑6个百分点至40%,磷酸铁锂占比上升了3个百分点,至25%。

磷酸铁锂市场占比大幅提升主要是因为:首先,磷酸铁锂具有较低的成本,整体性价比较为明显;同时2019年以来,以CATL、比亚迪、国轩高科为代表的主流电池企业分别开发出CTP、刀片、JTM技术,磷酸铁锂电池的能量密度得到一定提升;其次,相比三元材料,磷酸铁锂具有更高的安全性。

三元材料市场发展趋势:高镍低钴技术有望带动三元材料市场份额回升

——低钴化:三元材料降低成本的路径

事实上,三元电池虽然现阶段成本高于磷酸铁锂,但凭借材料体系的创新,其成本仍有较大的下降空间。从长期看,三元高镍和磷酸铁锂的成本差距会越来越小。根据财通证券的测算,预计2030年高镍电池成本最终会和磷酸铁锂相当。

在三元正极的成本中,原材料成本对三元材料价格影响显著,其占比超过90%,尤其是钴的价格,一直居高不下,而且钴材料对外依存度高达90%。目前业内一致的方案就是采取高镍低钴甚至无钴方案,例如NCM811电池正极材料的钴含量相比NCM523的钴含量由12.2%降至6.1%,折算到动力电池每kWh用钴量从0.22kg降至0.09kg,降幅高达59%,在钴价大涨的今天,三元高镍的材料成本优势越发凸显。

——高镍化:三元材料能量密度提升路径

长期来看,磷酸铁锂材料受理论比容量(170mAh/g)的限制,电池单元能量密度的提高空间已经越来越小。相反,三元材料正处在技术的快速迭代期,从NCM333到NCM523再到NCM811,其能量密度是逐步提升,NCM811能量密度相较于目前主流三元NCM523,能量密度提升可18%左右。

目前中镍三元正极材料占据市场主导地位。根据鑫椤资讯数据,2020年中镍5系三元材料产量占比为53%;中高镍6系三元材料产量占比为20%;高镍8系三元材料产量占比为22%。

未来新能源汽车需要更高的电池容量,600公里以上高镍是最好的选择,800公里以上高镍几乎是唯一的选择。

因此,前瞻认为,随着新能源汽车续航里程需求的逐步提升,三元锂电池在新能源高端市场还具备较大的成长空间。随着三元材料能量密度的提升及成本的降低,未来的市场占比有望得到回升,高镍三元正极材料市场潜力巨大。

更多行业相关数据请参考前瞻产业研究院《中国锂电池正极材料行业深度调研与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

来源:前瞻产业研究院

图片新闻

最新活动更多

-

5月21日预约直播>> 【线上直播】全链智联,全域质控:电力与能源行业的质量升级之路

-

5月22日立即预约>>> 宾采尔激光焊接领域一站式应用方案在线研讨会

-

6月13日立即参评>> 【评选启动】维科杯·OFweek(第四届)2025汽车行业年度评选

-

免费下载立即下载>> 前沿洞察·2025中国新型储能应用蓝皮书

-

免费下载立即下载>> 2025锂电市场格局及未来研判蓝皮书

-

7.30-8.1火热报名中>> 全数会2025(第六届)机器人及智能工厂展

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论