10万吨!“锂电铜箔三当家”联手宁德时代大扩产

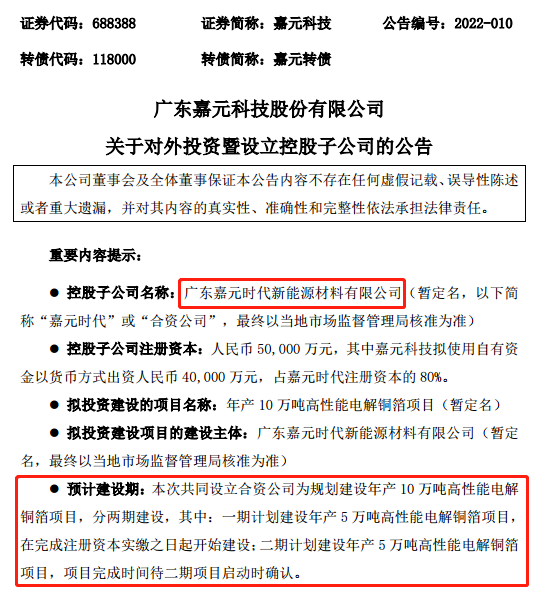

2月8日,嘉元科技(688388.SH)连发多条公告。其中,《关于对外投资暨设立控股子公司的公告》显示,嘉元科技拟与宁德时代共同在梅州市梅县区投资设立广东嘉元时代新能源材料有限公司(简称“嘉元时代”)。

公告指出,嘉元时代的注册资本将达到5亿元,其中:嘉元科技拟使用自有资金以货币方式出资4亿元,占嘉元时代注册资本的80%;宁德时代拟以货币方式出资1亿元,占20%。

嘉元时代拟投资建设的项目为:年产10万吨高性能电解铜箔建设项目。该项目分两期建设,其中:一期计划建设年产5万吨高性能电解铜箔项目,在完成注册资本实缴之日起开始建设;二期计划建设年产5万吨高性能电解铜箔项目,项目完成时间待二期项目启动时确认。

图片来源:嘉元科技公告

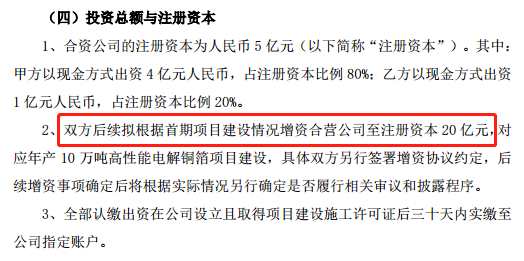

公告还提及,双方后续拟根据首期项目建设情况增资合营公司至注册资本20亿元。增资后是否引入其它投资者以及持股比例情况目前不得而知。

图片来源:嘉元科技公告

对年产10万吨高性能电解铜箔建设项目的投资方面,公告在对外投资的风险分析中提及,“项目建设的投资金额较大”,但具体的投资金额未公布。

维科网锂电注意到,2021年7月,江西铜业(600362.SH)曾宣布拟在江西上饶投建10万吨锂电铜箔项目,固定资产投资为78亿元;嘉元科技也曾于2021年11月抛出定增预案,拟募集资金49亿元,用于4个涉及铜箔的项目建设,合计产能8.1万吨。

由此看来,嘉元科技与宁德时代合资投建的年产10万吨高性能电解铜箔项目,总投资额或不少于数十亿元的水平,总投资额近百亿元也有可能。

嘉元科技是锂电铜箔三当家

锂电铜箔的市场需求正在变得越来越大:2021年国内动力电池和储能电池等市场供销两旺,带动锂电铜箔市场需求,令多数锂电铜箔企业维持满产。尤其是头部企业,在锂电箔产能不足的情况下,标箔转锂电箔现象明显;此外,二三线企业的产量也有较大提升。

来自ICC鑫椤资讯的数据显示:2021年国内锂电铜箔总产量为21.32万吨,同比增长54.5%。

分企业来看,2021年国内锂电铜箔市场格局无较大变化,市场集中度相对较高,TOP3企业产量占比为48%左右,TOP5企业产量占比近70%。

例如,龙电华鑫锂电铜箔已突破4万吨大关,诺德股份超3万吨,嘉元科技和德福科技均在2万吨以上。

锂电铜箔TOP7的企业分别为:龙电华鑫、诺德股份、嘉元科技、德福科技、长春化工、铜冠铜箔、中一科技。

嘉元科技排在第三位,宁德时代是嘉元科技近三年的前五大客户之一。

图片来源:嘉元科技公告

市场预测,至2025年,国内锂电铜箔需求将在92万吨左右。

锂电铜箔企业纷纷扩产

早在2021年2月,嘉元科技成功发行12.4亿元可转债,用于投资年产1.5万吨高性能铜箔项目、新型高强极薄锂电铜箔研发及其他关键技术研发项目等;

2021年11月,嘉元科技又抛出49亿元定增预案,用于合计产能8.1万吨的4个铜箔项目建设。

不止嘉元科技在扩产,其它企业也不甘落后:

2021年11月,龙电华鑫子公司合盛铜业二期5000吨项目投产暨三期2万吨高性能锂电铜箔签约仪式在山东东营举行。该项目总投资35亿元,主要生产高性能锂电池用铜箔。

2021年11月,海亮股份(002203.SZ)公告,计划投建年产15万吨高性能铜箔材料项目,包括12万吨锂电铜箔和3万吨标准铜箔。项目投资额89亿元,包括69亿元固定资产投资和20亿元流动资金;

2021年12月,德福科技申请创业板IPO获受理。此次IPO拟募资12亿元,用于2.8万吨/年高档电解铜箔建设项目、高性能电解铜箔研发项目和补充流动资金;

2022年1月17日,诺德股份(600110.SH)公告,拟在湖北黄石经开区投资建设诺德10万吨铜箔材料新生产基地,项目注册资本35亿元,诺德股份为唯一出资方;

2022年1月20日,华友集团华创新材料有限公司与南昌市经开区就年产10万吨锂电铜箔生产项目签约。据悉,该项目总投资100亿元,将于今年4月开工,计划2023年4月建成试投产……

值得注意的是,由于铜箔生产技术壁垒高、扩产周期较长,实现满产一般在两到三年左右,短期内规模化产能难以释放,叠加下游新能源汽车等行业发展速度快,铜箔企业订单随之增长,高端锂电铜箔供应依然趋紧。

在此情况之下,谁能够率先实现新增产能释放和保障产品品质稳定,谁就能够在这新一波市场需求中受益。

锂电铜箔企业业绩亮眼

作为锂电池中的关键原材料,锂电铜箔分别约占锂电池总质量和总成本的13%和8%左右。据统计,4.5微米极薄铜箔毛利率接近50%,6微米约为30%,8微米约为20%。毛利较高的情况下,锂电铜箔企业普遍于2021年交出好成绩。

诺德股份披露的业绩预告显示,该公司以7142%至7699%的同比增幅领跑行业,预计2021年度归母净利润为3.9亿元至4.2亿元。

主攻电子电路铜箔的超华科技也交出亮丽的成绩单:2021年预计盈利1.18亿元至1.3亿元,同比增长449.63%至505.53%。

铜冠铜箔则预计2021年全年实现归母净利润3.49亿元,同比增长387.26%。

嘉元科技预计2021年归母净利润增长184.25%至224%,达到5.3亿元至6亿元。

总结

作为锂电池上游材料之一,锂电铜箔需求巨大的同时,市场竞争也相当激烈。例如,在技术进展方面,当前有企业在研发量产4.5微米极薄铜箔的基础上,探索更薄的3.5微米高性能锂电铜箔的量产路径。

谁能率先掌握更薄铜箔的研发和量产能力,谁就有望获得头部动力电池企业的青睐,进而在新一轮市场竞争中抢占先机,在高端市场获取先发优势!

图片新闻

最新活动更多

-

6月13日立即参评>> 【评选启动】维科杯·OFweek(第四届)2025汽车行业年度评选

-

即日-6.30免费下载>> 西门子数字化工业软件电池新国标合规方案

-

7.30-8.1火热报名中>> 全数会2025(第六届)机器人及智能工厂展

-

7.30-8.1预约参观>> 2025WAIE-光伏储能应用大会暨展览会

-

7月31日免费预约>> OFweek 2025具身机器人动力电池技术应用大会

-

免费参会立即报名>> 7月30日- 8月1日 2025全数会工业芯片与传感仪表展

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论