江特电机:胜在投胎的公司,业绩暴涨,关键未来想象空间依然巨大

文章仅记录《新能源大爆炸》思想,不构成投资建议,作者没有群、不收费荐股、不代客理财。

“这是新能源大爆炸的第378篇原创文章”

该追踪一下这个有人说是天使,有人说是魔鬼的公司了。

01 江特电机的观察要点

江特电机之前咱们就覆盖过了,详细介绍了它公司的发展历史和基本情况。简单说就是公司看点还是比较多的,不论是主营业务,还是用于的锂矿资源,但公司最大的问题是好牌都打烂了,最终搞的巨亏,好在靠着锂矿资源的风口,还是活下来了。

这里插一句:第一次覆盖江特电机的时候,有读者小伙伴做了信息补充,认为公司之所以拥有锂矿资源,并非自己的眼光独特,而是宜春需要一家上市公司来带头整合资源,选中了江特,各种给矿给资源,但就是这样,江特都没有做起来,宜春没办法又自己成立了一家宜春矿业公司重新整合锂云母矿,并且开始引进宁王和国轩来继续整合。

由于leo 自己没有看到这些信息的确切来源,只能仅供参考,咱们做研究,还是尽量以公开信息为准。

总结下来就是:公司此前走过一些弯路,然后现在聚焦于主业,以电机和锂盐为双主业。

那么追踪江特也很简单,就看它有没有老老实实沿着这条线去走,业绩上可以体现出来它受益于行业的发展,尤其是锂盐去年的价格暴涨,则可以说公司还是有未来的,至少会充分受益于新能源汽车以及储能行业的大爆发。

如果还是乱来,那就可以pass掉了。

今天就来看看它的2021年年报和2022年一季报的情况,看看它过去一年多究竟做得怎么样,是否充分受益于行业的大发展。

02 江特电机2021年报简析

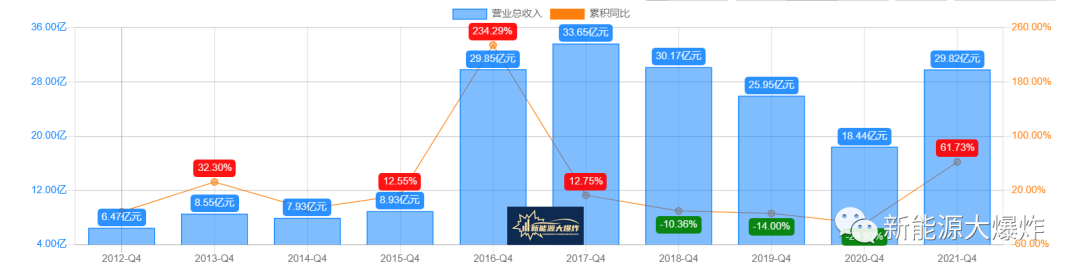

2021 年公司实现营业收入为 29.82 亿元,同比增长 61.73%;归母净利润 3.86 亿元,同比增 长 2592.71%;扣非净利润3.63亿,同比大涨341.05% ;经营活动产生的现金流量净额为4亿。

从业绩来看,还算是凑合的, 不过营收增长幅度相比其他锂盐企业还是差别很大的,事实上,去年虽然公司营收也增长了60%多,但还没有超过前几年。

只是考虑到实际情况,2016年到2019年的营收包含了九龙汽车的营收,而第一次覆盖江特的时候说过了,九龙汽车就完全是个垃圾资产,即使有些影响也完全是亏钱货,反而导致了江特的大额资产减值。

看扣费净利润就很清楚了,去年的净利润和扣非净利润还是不错的。

要真正看公司是否受益于行业的发展,看2022年一季报会更明显一些。

2022年一季报,公司实现营收13.55亿元,同比大涨152.57%;归母净利润6.66亿元,同比爆升809.81%;扣非净利润6.64亿元,同比更是暴涨1099.92%;经营活动现金流净额3.36亿。

从一季报可以看出来,公司确确实实受益于锂盐价格的暴涨,不论是营收还是净利润,都有非常大的改善,唯一有点可惜的是,现金流有点跟不上。但相比此前的财务确实是天翻地覆的存在。

看毛利率的变化甚至要更加明显,对比拿着九龙汽车那几年的毛利率那完全就是天上人间的差别。

真不知道要说公司此前并购九龙汽车是眼瞎了,还是太自信了,疑惑是有利益输送,总之就完全是浪费了几年和几十亿的大代价,好在算是醒悟过来了,剥离了有毒资产。

营收构成上,锂矿开采和碳酸锂收入14.2亿,虽然和电机的14.6亿差不多,不过从增长幅度来看,完全没法比,在锂盐价格依然处于高位的情况下,22年公司的主要收入就要变成了碳酸锂了。

矿产资源方面,从 2010 年公司就陆续收购了几处锂矿资源。目前公司在宜春地区拥有锂瓷石矿2 处采矿权和5处探矿权, 合计持有或控制的锂矿资源量 1 亿吨以上,资源储量较大。

现有锂云母采矿产能约 180 万吨/年,其中 狮子岭约 120 万吨/年,新坊钽铌矿约 60 万吨/年。相配套的锂云母选矿规模为 120 万吨/年,其中宜丰狮子岭矿区 60 万吨/年 选矿能力,泰昌矿业 60 万吨/年选矿能力。

锂盐产能方面,目前公司拥有两条锂云母制备碳酸锂产线,共计年产能 1.5 万吨,主要通过使用公司采选的锂云母材料及外购辅料加工成碳酸锂产品。

另外,还拥有一条利用锂辉石制备碳酸锂的产线,年产能 1.5 万吨,以及一条正在建设中利用锂辉石生产氢氧化锂的产线,年产能 1万吨,及 0.5 万吨碳酸锂产线,通过使用外购的锂辉石精矿及辅料加工成碳酸锂产品。

预期到2022年底,公司将拥有210万吨采矿产量和29万吨选矿产量,2~2.7万吨碳酸锂产能。

可以说,以公司的锂矿资源储备,在锂盐资格维持高位的情况下, 接下来几年公司的日子都会比较滋润。

03 公司的未来

对于其他公司财报中的发展目标,一般不会太在意,很多都是空话套话,但对于江特这一点却值得关注关注一下。

好在基本符合预期,公司对自己的定位是成为“一流的智能电机集成服务商”和 “全球大型碳酸锂供应商”。

当然了,重点还是锂矿锂盐业务,对此公司的计划是: "未来公司将依托自有丰富的锂矿资源优势,在充分释放原有锂矿采选产能和锂盐加工产能的基础上,加快推进探矿和全部探矿权的“探转采”力度;快速推动投资新建年300万吨锂矿采选及年产2万吨锂盐项目的建设,及扩大锂云母选矿产能,加大资源综合利用力度,提升综合盈利能力;持续加大对锂云母提锂技术的投入,提升产品品质以及降低产品成本,2022年二季度之前完成锂辉石提锂产线兼容改造,使之既能进行锂辉石提锂又能实现锂云母提锂,扩大公司碳酸锂产品的产销量,提升产品竞争力,增强公司的盈利能力。"

可以看到采选化工业务板块,公司确实是按照发展目标进行业务的推进的。

基本上确定了这一点,对于江特电机就不用过多担忧了,毕竟在这个年代:有锂走遍天下,无锂寸步难行,就是真理呀!

最后,leo突然想到一点:都说人比人气死人,其实公司比公司,不同样如此嘛,之前糟蹋了那么多钱,但就是因为身处江西,遇上新能源汽车的大风口,它照样可以起飞。

果然,努力没有投胎重要!

原文标题 : 胜在投胎的公司,业绩暴涨,关键未来想象空间依然巨大

图片新闻

最新活动更多

-

6月13日立即参评>> 【评选启动】维科杯·OFweek(第四届)2025汽车行业年度评选

-

即日-6.30免费下载>> 西门子数字化工业软件电池新国标合规方案

-

7.30-8.1火热报名中>> 全数会2025(第六届)机器人及智能工厂展

-

7.30-8.1预约参观>> 2025WAIE-光伏储能应用大会暨展览会

-

7月31日免费预约>> OFweek 2025具身机器人动力电池技术应用大会

-

免费参会立即报名>> 7月30日- 8月1日 2025全数会工业芯片与传感仪表展

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论