从“饥荒”到“死局” 锂电并购都经历了什么?

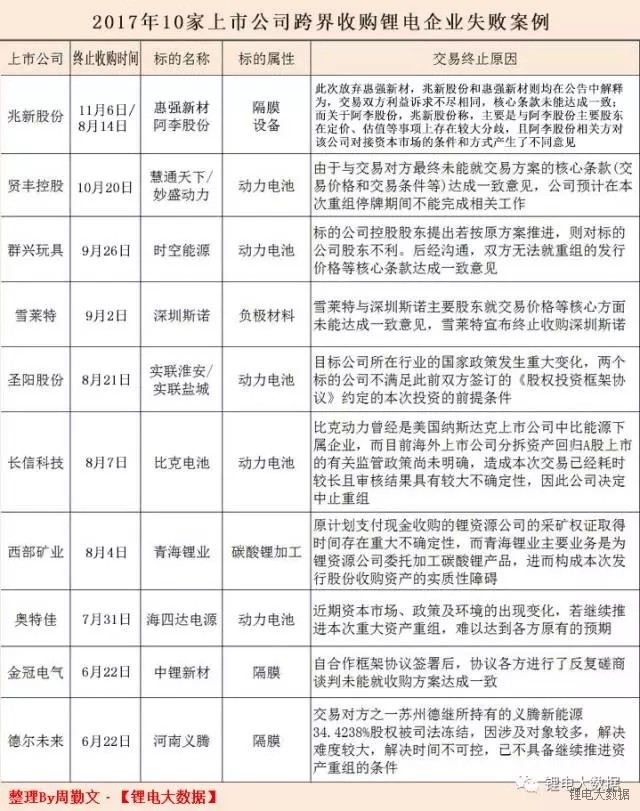

据锂电大数据不完全统计,今年以来,锂电行业兼并购案例有近31起,大部分集中在原材料、动力电池、四大材料和设备等领域,其中收购失败的案例超过10起。一系列的终止收购案例表明,上市公司跨界转型之路不仅不顺利,还存在诸多风险。

11月6日,兆新股份发布公告称,公司原拟以发行股份及支付现金的方式购买惠强新材100%股权,但由于交易双方利益诉求不尽相同,核心条款未能达成一致。交易双方经协商一致,决定终止筹划本次重大资产重组事项。

这也意味着兆新股份原拟收购两家锂电企业的计划失败了。

而今年8月14日,兆新股份才宣布终止收购阿李股份的交易。对于放弃阿李股份的原因,兆新股份称,由于公司与阿李股份主要股东在定价、估值等事项上存在较大分歧,且阿李股份相关方对该公司对接资本市场的条件和方式产生了不同意见,致使双方未能达成一致。并于8月11日签订了解除协议书。

从公告内容来看,虽然兆新股份将终止收购原因简单归结为双方在收购价格和交易条件上未能达成一致。但是,兆新股份在终止收购阿李股份后的10月31日,宣布拟2亿增资锦泰钾肥,1.25亿增资上海中锂。

从今年一系列的上市公司终止收购案例来看,背后的原因或不止于此。

三大主因致收购失败

锂电大数据梳理这10起并购失败案例发现,上市公司收购锂电企业,跨界转型失败主要有三大原因:

谈钱伤重组,价格为主因。2015年,在全球经济相对低迷的大环境下,新能源行业迎来了爆发期,而作为核心零部件的动力电池,更是吸引超千亿资本(含上游原材料、四大材料、设备)涌入。然优质锂电标的随着市场成熟度不断提升而逐渐减少,导致企业估值较前两年呈现翻倍或数倍增长,双方在收购价格上未能谈拢,造成收购折戟。

政策偏紧,影响收购方信心。2017年,是新能源产业大变革的一年,年初开始,陆续发布多项新能源产业链相关政策,电池企业目录、新能源汽车推荐目录重审、3万公里的新能源汽车补贴政策等,国家正在试图弱化新能源产业对政策的依赖,促进产业独立化、规范化发展。

业绩对赌承诺过高,标的选择放弃。通常上市公司高估值收购背后都与标的企业签订了业绩对赌目标,而一方面在政策环境趋严、原材料不断涨价及产品毛利率下滑等多重压力之下,标的企业承受着过大的业绩对赌压力和风险,最终选择放弃;另一方面,部分标的企业盈利能力不佳,不仅恐慌难以完成业绩承诺,而且或许难为上市公司增添更多利润,甚至还有可能致使企业进一步亏损。

由此可见,锂电行业已不复当年“闭着眼睛都能赚钱”而导致“动力电池饥荒”,不得不纷纷扩大产能的时期,不仅竞争格局日益激烈,投资风险也将激增。

一方面,锂电行业竞争加剧,优质标的快速减少且部分标的企业估值过高;另一方面,锂电行业政策越发趋严,企业将逐渐“断奶”政策庇护,未来上市公司大举跨界并购布局锂电行业的现象或将逐步消退,另外,在选择标的时需具备一双“火眼金睛”。

锂电大数据梳理2017年10起并购失败案例如下:

图片新闻

最新活动更多

-

6月13日立即参评>> 【评选启动】维科杯·OFweek(第四届)2025汽车行业年度评选

-

即日-6.30免费下载>> 西门子数字化工业软件电池新国标合规方案

-

7.30-8.1火热报名中>> 全数会2025(第六届)机器人及智能工厂展

-

7.30-8.1预约参观>> 2025WAIE-光伏储能应用大会暨展览会

-

7月31日免费预约>> OFweek 2025具身机器人动力电池技术应用大会

-

免费参会立即报名>> 7月30日- 8月1日 2025全数会工业芯片与传感仪表展

-

10 “宁王”的资本盛宴

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论