又一万亿市场爆发!大订单频现!

在新能源赛道,锂电企业大扩产的消息此起彼伏,锂电材料企业也大刀阔斧地扩产、收购。相对比而言,锂电设备领域似乎风平浪静。

但事实并非如此。据测算,扩产1GWh锂电池产能,新增设备的进口与自动化程度,极大地决定了资金投入:采用国产设备至少需要约3亿元,进口全自动设备则需要约9亿元。

也就是说,如果未来五年内,锂电池产业进入TWh时代的话,新增产能将对锂电设备市场带来极大的增量需求。

锂电设备企业频接大订单

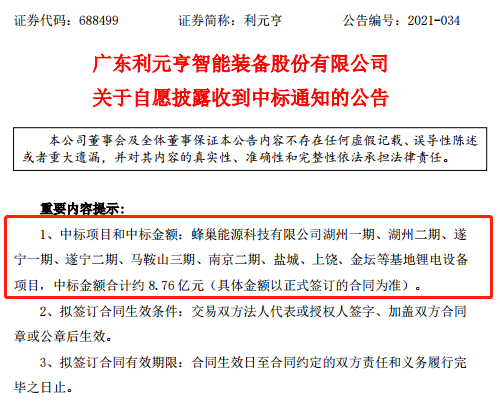

12月1日,利元亨(688499.SH)发布公告称,公司中标蜂巢能源湖州一期、湖州二期、遂宁一期、遂宁二期、马鞍山三期、南京二期、盐城、上饶、金坛等基地锂电设备项目,中标金额合计约8.76亿元。

图片来源:利元亨公告

利元亨是是国内锂电池制造装备行业领先企业之一,已与新能源科技、宁德时代、比亚迪、力神、中航锂电、欣旺达等知名厂商建立了长期稳定的合作关系。

利元亨称,本次中标有利于公司在新能源动力电池领域的业务拓展,提高公司收入规模及盈利能力,预计将对公司未来年度的经营业绩产生积极影响。

无独有偶,11月30日,华自科技(300490.SZ)发布公告称,公司全资子公司精实机电收到保定市长城控股集团有限公司发出的《中标通知》,确认精实机电为蜂巢能源上饶、马鞍山、湖州CL方型锂离子电池/PHEV软包锂离子电池/VDA/MEB/L3方型锂离子电池全自动预充化成系统的中标单位,中标金额为4.0314亿元,占公司2020年度经审计营业收入的34.69%。

图片来源:华自科技公告

精实机电是一家能够独立研发、制造和销售自动化设备,为客户提供机械非标设计,精密机械零件制造的高科技企业,合作客户涵盖国内诸多动力电池制造商,例如宁德时代。

华自科技称,本次中标有利于公司及子公司进一步拓展在新能源电池领域的业务,将提高公司收入规模及盈利能力,预计将对公司的经营业绩产生积极影响。

至此,两天内,利元亨与华自科技两家锂电设备企业,合计拿下蜂巢能源下发的设备订单8.76亿元+4.0314亿元=12.7914亿元!

不止于此,维科网锂电注意到,仅2021年1-8月,宁德时代、比亚迪、中航锂电、国轩高科、亿纬锂能、孚能科技、蜂巢能源等电池厂商已公布锂电设备订单约为244亿元,已经远超去年全年的86亿元!

锂电设备需求量超1.5万亿

中国锂电池生产设备发展始于1998年,当时国内专业锂电设备制造商极少,锂电设备严重依赖进口。

2003年国内锂电设备进入批量生产阶段,自动夹持式化成检测设备、双面间隙式涂布机、一体式卷绕机等相继面世。

2006年锂电生产设备制造企业开始形成规模,但整体技术水平较弱、自动化程度较低,锂电生产企业的生产模式是半手工半机械化。

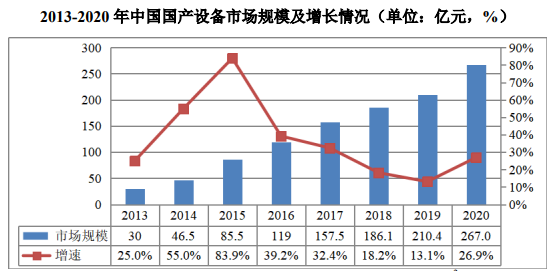

2013年至2017年,3C电子对电池高能量密度、安全性等的要求更高,新能源汽车对电池一致性、稳定性和安全性的要求更高,传统半自动化生产模式难以满足这些高品质的需求,迫使锂电池生产厂商采用大规模高程度的自动化生产模式。同时由于对锂电池长期前景的看好,一批行业外企业加速进入锂电新市场,带动整个锂电制造设备市场规模的快速扩大。该阶段,规模扩张增速较大,至2017年,锂电设备市场规模达到157.5亿元,较上年增长32.4%。

2018年以来,锂电行业市场整合加快,行业内一批实力相对较弱的企业出现了产能停滞甚至退出市场,行业头部企业仍继续扩张,市场份额进一步向优质的头部企业集中。因此锂电设备市场规模增速有所回落,但仍然保持稳定增长,市场日益趋于理性。至2020年,锂电设备市场规模达到267亿元,同比增长26.9%。

图片来源:利元亨招股说明书

在规模不断扩大的同时,国产锂电生产设备的技术精度、自动化程度大幅提高。目前,国内厂商的锂电池专机产品已经完全实现进口替代,部分产品如涂布机、卷绕机、分容化成机等的技术指标及综合性能已经达到国际领先。

未来,从市场规模方面看,以新增锂电产能为例,据统计,目前包括宁德时代、LG新能源、中航锂电、亿纬锂能、SKI、比亚迪等21家企业规划产能已达到3155GWh,较2020年底将新增超2700GWh产能。

单以2700GWh的增量产能,并取每GWh所需要锂电设备资金的中位数(3亿元-9亿元之间)6亿元来计算,锂电设备的需求量将达到2700GWh*6亿元=1.62万亿元!

这甚至超过了目前宁德时代的市值(截至12月1日,宁德时代的市值为1.5663万亿元)。

锂电设备龙头企业将分享更多红利

先看先导智能(300450.SZ):该公司是国内极少数能同时给索尼、三星、CATL、比亚迪等高端客户提供设备的企业,目前已将业务范围提高到锂电生产整线的50%以上,在卷绕机领域稳居国内第一,并已打开松下、LG等国际龙头的市场。

其次看杭可科技(688006.SH):该公司上半年新接订单超20亿,预计全年超50亿。考虑到LG上市在即,海外扩产正加速,杭可科技2021年订单结构明显优化,2022年盈利能力有望大幅回升。

再次先惠技术(688155.SH):据了解,目前先惠技术出品的组装线自动化率明显高于同行,先惠技术组装线自动化率最高达到了95%,而行业平均水平为40%-70%。此外,先惠技术PACK线自动化率最高可达89%,而行业平均为5%-20%。

最后看利元亨:该公司以往主要业务集中在锂电池制造后段环节,包括电芯装配、电池检测和电池组装,以电池检测为主,2018年、2019年检测设备收入占比95%、75%。

2020年以来,利元亨积极开拓电芯装配环节市场,销量逐年上升,2020年达6.6亿元。

利元亨积极延伸其产品线,已覆盖前段前段的涂布机、分条机;中段的卷绕机、叠片机、注液机、激光切设备;后段的化成、分容、检测设备,以及组装线(模组线+PACK线)……

图片新闻

最新活动更多

-

6月13日立即参评>> 【评选启动】维科杯·OFweek(第四届)2025汽车行业年度评选

-

即日-6.30免费下载>> 西门子数字化工业软件电池新国标合规方案

-

7.30-8.1火热报名中>> 全数会2025(第六届)机器人及智能工厂展

-

7.30-8.1预约参观>> 2025WAIE-光伏储能应用大会暨展览会

-

7月31日免费预约>> OFweek 2025具身机器人动力电池技术应用大会

-

免费参会立即报名>> 7月30日- 8月1日 2025全数会工业芯片与传感仪表展

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论